当黑五网一的大促效应减弱、跨境电商卖家深感平台分流严重时,亚马逊一个令人深感惊讶的政策引发行业关注:2024年1月15日起,亚马逊将下调服装类目的销售佣金,对于定价低于15美金的服装类商品,销售佣金将由17%降至5%;对于定价介于15美金至20美金之间的服装类商品,销售佣金将由17%降至10%。

在外界看来,这是亚马逊针对Temu以及SHEIN抢占低价市场的一次反击,以挽留可能流失的卖家及用户资源。多位服装类目的资深卖家交流发现,下调销售佣金,对于服装类目的卖家而言,在利润上并不会产生太大影响,因为平台的其他费用正在上涨,但从主动下调的举动中可以看出亚马逊已经嗅到了危机。不过,卖家对于平台的选择,并非一个销售佣金就能决定,亦有成本、投入产出比、平台服务、利润等方面的考量。

亚马逊想在与Temu、SHEIN的低价斗法中取胜,下调服装类目佣金的做法,或许有些作用,但这一做法也有一定“毒性”,可能导致平台内卷程度加剧。

对外杀伤力不足反而加剧内卷

根据亚马逊的政策,价格越低,销售佣金的下调力度越大,降幅最大的是定价低于15美金的服装类商品,销售佣金由原来的17%降至5%,降幅达到12%。有人据此认为,在销售佣金大幅下调的情况下,亚马逊卖家可以在价格上“随心所欲”,正面与Temu、SHEIN两大平台开战。但这一政策目前对其他平台可能构不成太大威胁。

首先,亚马逊的销售佣金和其他平台相比,并没有太大优势。SHEIN对于国内卖家,根据表现差异,销售佣金通常是8%-12%不等,Temu平台的销售佣金则在6%到10%之间浮动。亚马逊服装类目的销售佣金调整后最低是5%。就比例而言,服装类目的佣金差异不大。

此外,对亚马逊卖家而言,销售佣金是相对可控、稳定的一个成本。十几年来,亚马逊许多类目15%的销售佣金比例一直保持不变,部分品类的佣金低至8%。反而是物流(FBA)费用、广告费用几乎每年在上涨。而Temu、SHEIN的全托管模式之下,卖家变成供货模式,无需承担物流、广告费用。因此,销售佣金下调,对于其他平台的杀伤力明显不足。

亚马逊10年服装卖家肖冰指出,对于他这种销售多种细分类目、多个价位段服饰的卖家而言,服装销售佣金调整的影响并不大。从其2023年的经营情况看,广告费用涨幅较大,服装退货率偏高,退货成本大,加上仓储费上涨,2023年其利润同比下滑30%。

然而,在佣金下调之后,亚马逊平台内的低价服装产品可能会加剧内卷。

在亚马逊平台上销售童装已经5年的明总(化名)声称,他目前所销售的童装产品毛利一般控制在25%左右,在此政策的刺激下,或许他们也会将部分产品降到20美金以下。在他看来,平台上许多售价在20美金偏上且有利润的卖家,为了提升单量和竞争力,可能都会进行产品价格的下调,尤其是一些老款产品,届时,亚马逊平台上20美金以下的服装产品,内卷程度将进一步加剧。

“服装这个品类比较特殊,年年都要做新款,佣金下调后,或许很多卖家开新款的动力就会下降,转而去研究如何才能杀低价格,明年年初或许会开始新一轮的价格战。”明总如是说。

对于客单价较低的卖家来说,亚马逊下调佣金或许会加剧内卷,但对于高客单价的卖家而言,他们并不在意。

在亚马逊上销售女装的卖家Devin说道,亚马逊降低20美金以下服装产品的佣金虽然是为了与TEMU、SHEIN等平台竞争,但亚马逊依然拥有许多强购买力的用户,因此高客单价的产品不会受到影响。

不过,他对亚马逊下调服装佣金这一政策保持看好态度:“亚马逊和其他平台相比,物流配送有很大的优势,佣金降低后,平台上的低价服装产品肯定会越来越多,配送快、价格低,双重优势下自然能吸引大量的消费者,卖家的订单量也会有所上涨。”

但是,Devin表示:“不论是哪个价格区间的服装,最重要的还是退货率,退货率居高不下,佣金下调卖家的利润也高不了多少。”

他建议,销售20美金以下的服装卖家,明年最重要的任务是要降低退货率,而降低退货率的首要则是做好产品质量,这样才能在竞争加剧的同时保持利润率。

重新审视美国低价市场

美国一直以来是亚马逊的主场。eMarketer发布的2023年美国三大电商平台增长预测报告显示,到2027年,亚马逊的电商销售额将达到2779.1亿美元,eBay则将以354.1亿美元位居第二,沃尔玛紧随其后,销售额将达85.7亿美元。在美国电商市场,亚马逊仍然保持领先地位。

但2023年,Temu、SHEIN进入美国市场之后,亚马逊的霸主地位短期内虽难以撼动,但对手在低价市场的快速扩张使得亚马逊不得不重新审视低价市场。来自Earnest Analytics的数据显示,截至2023年11月,Temu占据了美国折扣零售市场近17%的份额,Dollar General、Dollar Tree等折扣零售巨头的地位也受到冲击。

深海

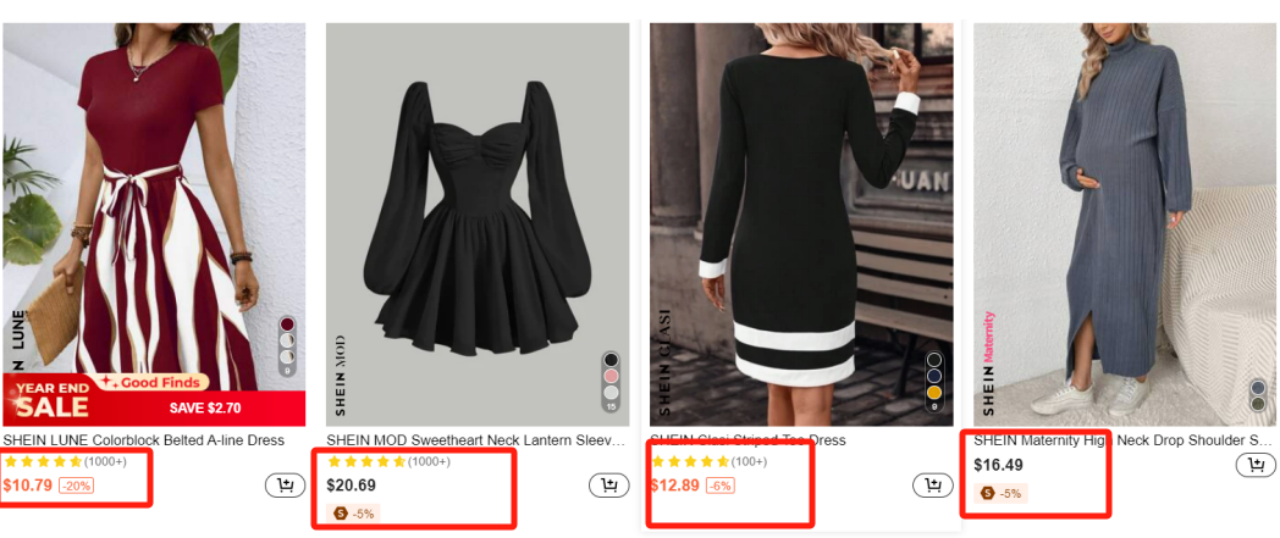

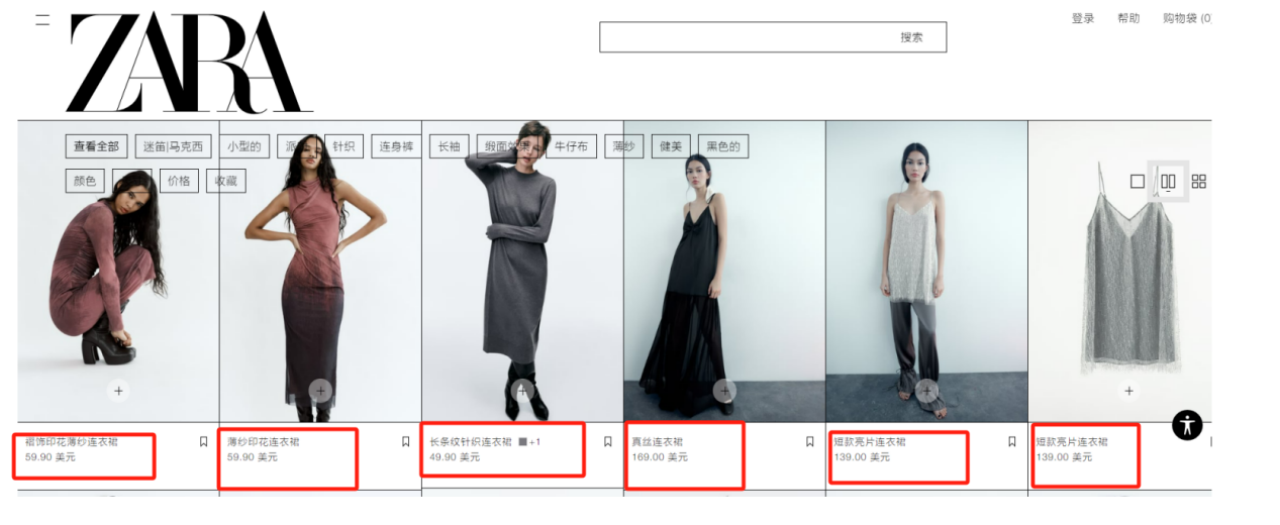

跨境查询了海外多家电商平台,如SHEIN、Temu、ZARA、梅西百货等,发现服饰类产品售价集中在15美元-20美元的平台只有SHEIN与TEMU。

以女性连衣裙类目为例,在SHEIN上搜索,展示的产品价格大多趋于20美元以下。同样在Temu上,女性连衣裙的售价也大多在15美元以下。而梅西百货、沃尔玛等平台,女性连衣裙售价大多处于30美元左右,部分过季清仓的连衣裙则能在15美元以下。ZARA的女性连衣裙售价区间更是处于17.99-300美元。

(截图来自SHEIN)

(截图来自SHEIN)

(截图来自ZARA)

(截图来自ZARA)

而亚马逊上售价低于20美金的服装类目并不多。深海跨境查询到,亚马逊美国站2023年1-11月,连衣裙的平均售价处于33.03美元,外套的平均售价处于56.62美元,T恤针织衫平均售价在18.78美元。

一位主营亚马逊运营女装的卖家表示,亚马逊下调服装类目佣金的政策是在逼大家都把价格调到20美金以下,但是这个定价,冬季产品几乎不可能做到,其他能达到20美元以下的服饰类目较少,仅可能存在于夏季的T恤等少部分产品。其猜测亚马逊这一政策,或有意摸底低价市场,为2024年的布局做铺垫。

2024年,在高利率和储蓄下降的重压下,美国消费力可能持续低迷。2023年“黑色星期五”期间,美国一些最大连锁店面临的消费下降,“网络星期一”中使用先买后付款计划的网购比例创下纪录。奥多比数据显示,有7900万美元的“黑色星期五”销售额来自选择“先买后付”方式的消费者,比去年增长了47%。

CNBC近期面向4400名美国消费者展开了一项调查,结果显示92%的消费者表示他们正在削减开支,近80%的消费者削减了非必需品的支出,包括娱乐、家用电器和服装等。在削减非必要性支出的情况下,低价产品对于消费者有着天然的吸引力。

不过,Baleaf品牌首席营销官(CMO)张玉凤指出,每个品牌都有其市场定位,一些品牌选择采取高价策略以塑造高端形象,而其他品牌可能倾向于采用较低价格的策略,强调性价比来吸引消费者。“对于我们品牌而言,即便电商平台推出某些政策,我们也不会为了追求策略契合而牺牲产品品质。”

面对Temu、SHEIN等对手的步步紧逼,亚马逊除了下调服装类目佣金,2024年还会有哪些应对策略?我们拭目以待。